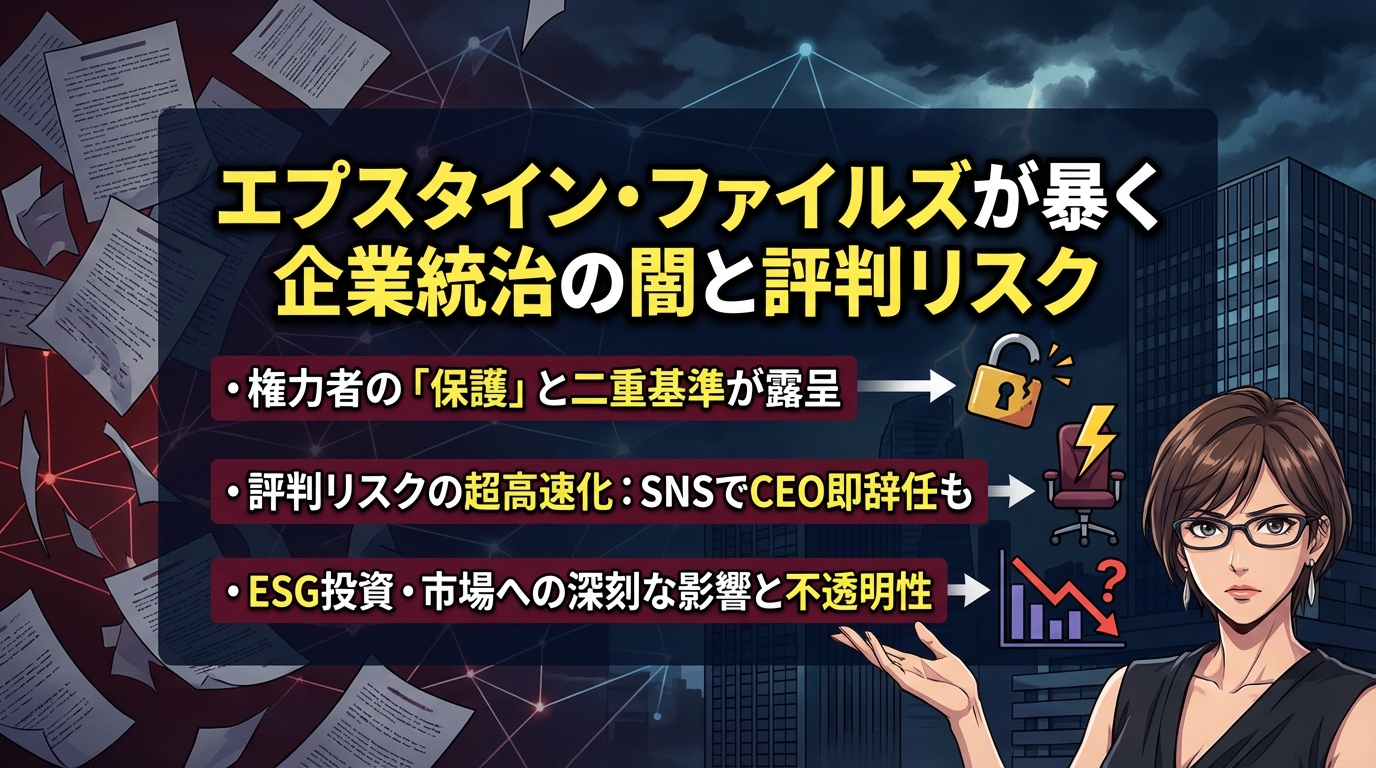

エプスタイン・ファイルズが暴く企業統治の闇と評判リスク

エプスタイン・ファイルズが投げかける企業統治の深刻な問題

2026年2月、アメリカ司法省が公開したジェフリー・エプスタイン関連の機密解除文書が、世界中に衝撃を与えています。問題となっているのは、単なるスキャンダルではありません。世界的な企業を動かす権力者たちが、どのように「保護」されてきたのか、そして企業統治(コーポレート・ガバナンス)にどれほど深刻な影響を及ぼすのかという、現代の資本市場における根本的な課題なのです。

注目すべきは、ドバイを拠点とする物流大手DP WorldのCEOが文書公開からわずか数時間で辞任に追い込まれた一方で、アメリカ国内の著名な実業家は訴追を免れているという対照的な事実です。この「二重基準」とも言える状況は、企業のリスク管理、ESG(環境・社会・ガバナンス)評価、そして規制当局への信頼性という、投資判断における重要な要素に疑問を投げかけています。

この記事では、エプスタイン・ファイルズの公開によって明らかになった企業統治上の問題点、評判リスクの顕在化スピード、そして市場全体への影響について、分かりやすく解説していきます。

エプスタイン・ファイルズとは?公開された文書が示す「保護された人々」

透明性法の制定と機密解除文書の公開

2025年11月、トランプ大統領が署名した「エプスタイン・ファイルズ透明性法」により、司法省は30日以内に機密解除された全文書を公開することが義務付けられました。2026年2月に公開された文書は350万ページに及びますが、その多くが黒塗りされていたことが大きな議論を呼んでいます。

民主党下院議員ロー・カンナ氏と共和党のトーマス・マッシー議員は、司法省本部で機密解除前の完全版文書を2時間にわたって閲覧し、黒塗りにされた6人の人物の名前を議会で公開しました。カンナ議員は「2時間で6人の隠された名前を見つけた。では、300万ページの文書の中に、あとどれだけの名前が隠されているのか?」と疑問を呈しています。

「保護された6人」の中心人物たち

公開された名前の中で、特に注目を集めているのが以下の人物です。

レス・ウェクスナー氏は、ビクトリアズ・シークレット創業者であり、L Brandsの元会長です。推定純資産は55億ドルとされ、1980年代から20年以上にわたってエプスタインの「唯一の顧客」として知られていました。2019年のFBI内部文書では「共謀者」と明記されていたことが判明しましたが、現在まで刑事訴追は行われていません。

検察資料によれば、ウェクスナー氏はエプスタインに財産管理の全権を委任していましたが、2008年にエプスタインが盗んだとされる1億ドルの「和解金」を受け取ったとされています。この巨額の和解にもかかわらず、刑事告訴が行われなかった理由は今も謎に包まれています。

スルタン・アハメド・ビン・スレイエム氏は、世界6大陸で港湾ターミナルを運営するDP WorldのCEO兼会長でした。2007年から2019年まで、エプスタインと 4,700通以上のメール を交換していたことが明らかになり、2026年2月13日に辞任しています。

文書には、エプスタインがビン・スレイエム氏を「私の最も信頼できる友人の一人」と呼んでいたメールや、私有島訪問計画について頻繁にやり取りしていた記録が含まれていました。

その他、サルヴァトーレ・ヌアラ氏、ズラブ・ミケラッゼ氏、レオニック・レオノフ氏、ニコラ・カプート氏の4名も黒塗りから公開されましたが、これらの人物の詳細は現時点で不明です。ただし、司法省がこれらの名前を黒塗りにしていた事実自体が、「選択的保護」の存在を示唆していると指摘されています。

FBI文書と黒塗りをめぐる論争

エプスタイン透明性法では、被害者の個人情報、児童性的虐待の画像、進行中の捜査を危険にさらす情報など、限定的な場合にのみ黒塗りが認められています。しかし実際には、ウェクスナー氏の名前が約200回言及されているにもかかわらず多くが黒塗りされ、ビン・スレイエム氏のメールアドレスも「個人情報」として黒塗りされていました。

特に問題視されているのが、FBI Form 302と呼ばれる捜査報告書です。この文書には、100人以上の被害者がFBIに対して「誰が自分を虐待したか」を具体的に名指しした証言が含まれているとされますが、その多くが黒塗りのままです。

カンナ議員は「被害者がエプスタインの島、彼の牧場、彼の自宅で未成年の少女を強姦したり虐待したりした裕福で権力のある男たちの名前を挙げたFBI証言—それらはすべて隠されていた。これは茶番だ」と厳しく批判しています。

二重基準の実態:海外では即座に失職、米国では保護される構図

ビン・スレイエム氏のケース:24時間で辞任に追い込まれた経緯

ビン・スレイエム氏の辞任劇は、エプスタイン・スキャンダルにおける対応の違いを象徴しています。タイムラインを見ると、そのスピードの速さが際立ちます。

2月10日、副司法長官トッド・ブランシェ氏がSNS(X)上で、問題の「拷問ビデオ」に関するメールの受信者がビン・スレイエム氏であることを確認しました。その翌日から翌々日にかけて、英国の開発金融機関British International Investmentとカナダ第2位の年金基金La Caisseが相次いで、DP Worldへの新規投資停止を発表しました。

そして2月13日、DP Worldはビン・スレイエム氏の「即時辞任」を発表したのです。

通常、グローバル企業のCEO交代には数週間から数か月の調整期間が設けられるものです。しかし今回は、国際的な圧力と投資機関の即座の反応が、異例の速さでの辞任を促したと見られています。

さらに注目すべきは、ウィリアム王子が支援するEarthshotプロジェクトが、DP Worldからの資金提供を受けていたため、英国慈善委員会に報告されたという事実です。これは評判リスクが、単なる企業の問題を超えて、関連する組織や人物にまで波及することを示しています。

ウェクスナー氏のケース:米国内での「緩やかな」対応

対照的に、ウェクスナー氏は2019年にエプスタインとの関係が公になって以降も、以下のような「段階的な」対応を受けています。

2019年8月、検察官との面談でエプスタインが1億ドルを盗んだと主張しましたが、刑事告訴には至りませんでした。2020年5月にはL Brands会長を退任しましたが、取締役には残留しています。2021年にはビクトリアズ・シークレット分社化に伴い、引き続き影響力を維持しました。

そして2026年2月、FBI文書で「共謀者」と記載されていたことが判明したにもかかわらず、刑事訴追は行われていません。2026年2月18日には下院監視委員会で証言する予定ですが、これも義務的召喚によるものです。

ウェクスナー氏の代理人は「検察は2019年にウェクスナーを情報源として扱っており、捜査対象ではなかった」と主張していますが、FBI内部文書との矛盾は明白です。

「ギャング・スタッフ」メールが示唆する深い関係

公開された文書の中で特に衝撃的だったのが、エプスタインがウェクスナー氏に宛てた日付不明の手紙です。その中でエプスタインは「私たちには15年以上にわたる『ギャング・スタッフ(gang stuff)』があった。あなたの妻アビゲイルに話すことはできない—あなたとの信頼を裏切ることになるから」と記しています。

「ギャング・スタッフ」が具体的に何を意味するのかは不明ですが、この表現は両者の間に公にできない深い秘密が存在したことを強く示唆しています。

検察の報告書によれば、エプスタインはウェクスナー氏の代理として不動産を購入し、その後自分自身に格安で売却するという手法で資産を横領していました。2007年頃にウェクスナー氏がエプスタインとの関係を見直し始めた際、数億ドルの資産が行方不明になっていることが判明し、2008年に1億ドルの和解に至ったとされています。

しかし、なぜ数億ドル規模の横領に対して刑事告訴が行われなかったのか、エプスタインがウェクスナー氏に対して持っていた「レバレッジ」とは何だったのか、そして企業資産とエプスタインの活動が混同されていた可能性はないのか—これらの疑問は、企業統治における受託者責任の観点からも重要な論点となっています。

企業統治と評判リスク:ESG時代における新たな課題

評判リスクの顕在化スピードが変わった

ビン・スレイエム氏のケースが示すように、現代における評判リスクの顕在化は 驚くべき速度 で進みます。SNSでの情報拡散から24時間以内にCEOが辞任に追い込まれるという事態は、従来のリスク管理の枠組みでは対応しきれない新しい現実を突きつけています。

ソーシャルメディアは、ある意味で「新たな規制当局」として機能しているとも言えます。政府や正式な規制当局が動く前に、世論とSNS上の反応が企業行動を変える力を持つようになったのです。

企業にとって、これはクライシス・コミュニケーション体制の整備が急務であることを意味します。情報が拡散する速度に対応できなければ、「炎上」からの回復に長期間を要し、株価や企業価値に長期的な影響を与える可能性があります。

ESG投資とガバナンス評価への影響

2026年現在、ESG(環境・社会・ガバナンス)投資は、グローバル資産運用業界で40兆ドル以上を占めるまでに成長しています。この中で「ガバナンス(G)」要素は、エプスタイン・スキャンダルのような企業統治上の問題に特に敏感です。

カナダの年金基金La Caisseや英国のBritish International Investmentが即座にDP Worldへの新規投資を停止したことは、ESGリスクが単なる「ソフトなリスク」ではなく、実質的な資本配分の決定要因であることを証明しています。

カリフォルニア州職員退職年金基金(CalPERS)などの大手年金基金も、エプスタイン関連で役員が言及されている企業への投資を見直す可能性があります。また、BlackRockやVanguardなどの巨大資産運用会社は、議決権行使方針でエプスタイン関連の透明性を要求することも考えられます。

主要なESG評価機関(MSCI、Sustainalyticsなど)が、今後エプスタイン関連情報を評価基準に組み込む可能性もあり、ESG格下げは機関投資家からの売却圧力につながる恐れがあります。

ブランド価値の長期的な毀損

ウェクスナー氏が創業したビクトリアズ・シークレットの事例は、エプスタイン・スキャンダルがブランド価値に長期的な影響を与えることを示しています。

L Brands(現Bath & Body Works)の株価は、ウェクスナー氏の関与が明らかになった2019年から2020年にかけて約40%下落しました。ビクトリアズ・シークレットのブランド価値は、エプスタイン・スキャンダルと「#MeToo」運動の影響で急落し、2021年に分社化を余儀なくされています。

消費者向けブランドを持つ企業にとって、経営陣のスキャンダルは単なる一時的な問題ではありません。消費者の信頼を取り戻すには長い時間がかかり、場合によってはブランドの完全な刷新が必要になることもあります。

ギスレーン・マクスウェルの「条件付き証言」が持つ意味

ギスレーン・マクスウェル氏は、エプスタインの共犯者として2022年に性的人身売買罪で20年の刑を受けました。2025年に最低警備レベルの刑務所に移送された彼女は、2026年2月9日の議会証言で修正第5条(黙秘権)を行使し、すべての質問への回答を拒否しました。

しかし、彼女の弁護士は重要な条件を提示しています。「トランプ大統領が彼女の刑を終了させれば、マクスウェルはトランプ大統領も元大統領クリントンも性的虐待に関与していなかったと証言する用意がある」というものです。

この「条件付き証言」は、政治リスクとして市場のボラティリティ(変動性)を高める可能性があります。また、もしマクスウェル氏が恩赦を受けて自由になった場合、他の関係者の名前を挙げる可能性もあり、現在企業の役員を務める人物に対する評判リスクとなる可能性があります。

今後の展開と市場への長期的影響

短期的に注目すべき動き(2026年2月~6月)

2026年2月18日に予定されているウェクスナー氏の議会証言は、重要な節目となります。彼が何を証言するか(または証言を拒否するか)によって、L Brands関連企業への影響が変わってくるでしょう。「ギャング・スタッフ」の詳細が明らかになれば、新たな人物が浮上する可能性もあります。

また、司法省がFBI Form 302の追加公開を行うかどうかも注目されています。議会からの圧力が強まる中、さらに黒塗りが解除されれば、新たな企業幹部の名前が出てくる可能性があります。

マクスウェル氏への恩赦の可能性も、政治リスクとして市場に影響を与えるでしょう。恩赦が実現すれば、「条件付き証言」が現実化し、新たな情報開示につながる可能性があります。

中期的な構造変化(2026年後半~2027年)

エプスタイン被害者による企業や個人に対する民事訴訟が本格化する可能性があります。和解金の規模次第では、企業の財務に実質的な影響を与えることも考えられます。

ESG評価の見直しも進むでしょう。主要ESG評価機関が、エプスタイン関連情報を評価基準に正式に組み込めば、企業統治スコアに直接的な影響が出ます。

規制強化の動きも予想されます。議会が「企業役員の犯罪関与に関する開示強化法」などを成立させれば、上場企業の役員選任プロセスに新たなコンプライアンス負担が課されることになります。

長期的な影響(2027年以降)

エプスタイン・ファイルズの公開は、富裕層と権力者に対する社会的監視を恒久的に強化しました。「エプスタインクラス」と呼ばれる、法の外側で保護される階層への批判は今後も続くでしょう。

企業は、役員候補者に対する徹底的なバックグラウンドチェックを義務化する方向に進むと予想されます。過去の交友関係、SNS上の発言、メールのやり取りなど、あらゆる情報が精査の対象となる時代が来るかもしれません。

また、グローバル・ガバナンスの二極化も進む可能性があります。米国内と海外での対応の違いは、「グローバル・スタンダード」の崩壊を意味します。今後は、地域ごとに異なるガバナンス・リスクを評価する必要性が高まるでしょう。

透明性の欠如が市場全体に与える影響

司法省が302フォームを黒塗りにし続けることは、市場参加者が完全な情報にアクセスできないことを意味します。これは 効率的市場仮説の前提を崩し、市場全体の価格発見機能を歪める という深刻な問題につながります。

投資判断は、入手可能な情報の質と量に大きく依存します。重要な情報が選択的に隠されている状況では、適切なリスク評価が困難になり、市場の効率性が損なわれるのです。

規制当局による「選択的執行」も、市場の公正性に対する信頼を揺るがします。誰が保護され、誰が保護されないかを決める基準が不透明であれば、投資家は規制リスクを正確に評価できません。

エプスタイン・ファイルズから学ぶ企業統治の教訓

2026年2月に公開されたエプスタイン・ファイルズは、単なるスキャンダル報道の域を超えて、現代資本主義における権力構造の透明性という根本的な問題を提起しています。

評判リスクは一夜にして顕在化する時代 になりました。ビン・スレイエム氏のケースが示すように、スキャンダルは24時間でCEOを失職させる力を持っています。評判リスク管理は、もはや「ソフトな」リスクではなく、財務に直結する重大リスクとして認識する必要があります。

規制当局の対応は公平ではない という現実も直視しなければなりません。ウェクスナー氏とビン・スレイエム氏の対照的な扱いは、「法の下の平等」が必ずしも保証されないことを示しています。企業の本社所在地、経営陣の国籍、政治的つながりなどが、規制リスクに影響を与える可能性があります。

ESGは単なる流行ではなく、実質的なリスク要因 であることも明らかになりました。カナダの年金基金や英国の開発金融機関が即座に投資を停止したことは、ESGリスクが実際の資本配分の決定要因であることを証明しています。

透明性の欠如は市場全体のリスク です。重要な情報が選択的に隠されている状況では、市場参加者は適切な価格発見ができません。これは個別企業のリスクにとどまらず、市場システム全体の信頼性に関わる問題です。

ソーシャルメディアは新たな規制当局 として機能しています。政府や正式な規制当局が動かない場合でも、SNSによる「即座の裁き」が企業行動を変える力を持つようになりました。企業は、ソーシャルメディア上の評判をリアルタイムで監視し、迅速に対応する体制を整える必要があります。

これからの企業統治に求められること

エプスタイン・ファイルズの公開は、企業統治の在り方を根本から見直す契機となるでしょう。企業は、役員候補者のバックグラウンドチェックを徹底し、過去の交友関係や行動履歴を慎重に精査する必要があります。

また、クライシス・コミュニケーション体制の強化も急務です。スキャンダルが発覚した際に、迅速かつ適切に対応できる体制を整えておかなければ、評判リスクが企業価値を大きく毀損する可能性があります。

株主や投資家に対する情報開示の透明性も重要です。企業が自主的にリスク情報を開示し、問題が発覚した際には速やかに対応することで、長期的な信頼関係を築くことができます。

ESG評価への対応も欠かせません。ESG投資家は、ガバナンス要素をこれまで以上に重視するようになっています。企業統治の透明性と実効性を高めることが、投資家からの信頼獲得につながります。

市場の公正性と透明性を守るために

エプスタイン・ファイルズが突きつけているのは、「私たちは真に透明な市場を持つことができるのか」という問いです。

重要な情報が選択的に隠され、一部の権力者が「保護」される状況が続けば、市場の公正性に対する信頼は失われていきます。投資家、規制当局、メディア、そして一般市民が協力して、透明性の向上を求めていく必要があります。

司法省に対しては、エプスタイン透明性法の完全な遵守を求める声を上げ続けることが重要です。被害者の保護という正当な理由を超えた過度な黒塗りは、市場の透明性を損なうものです。

企業に対しては、役員の過去の行動やリスク要因について、自主的な情報開示を促すことが必要です。問題が発覚してから対応するのではなく、予防的に透明性を高める企業文化を育てることが、長期的な企業価値の向上につながります。

2026年のエプスタイン・ファイルズ公開は、権力者たちが「法の外側」で保護されてきた実態を白日の下にさらしました。しかし、ウェクスナー氏が未だ起訴されず、重要な文書が黒塗りのままである事実は、問題が完全には解決していないことを示しています。

市場の公正性と透明性を守るためには、私たち一人ひとりが問題意識を持ち、企業や規制当局に対して声を上げていくことが大切です。エプスタイン・ファイルズが提起した問題は、単なる過去のスキャンダルではなく、これからの企業統治と市場の在り方を考える上で、重要な教訓となるでしょう。

最新のコメント