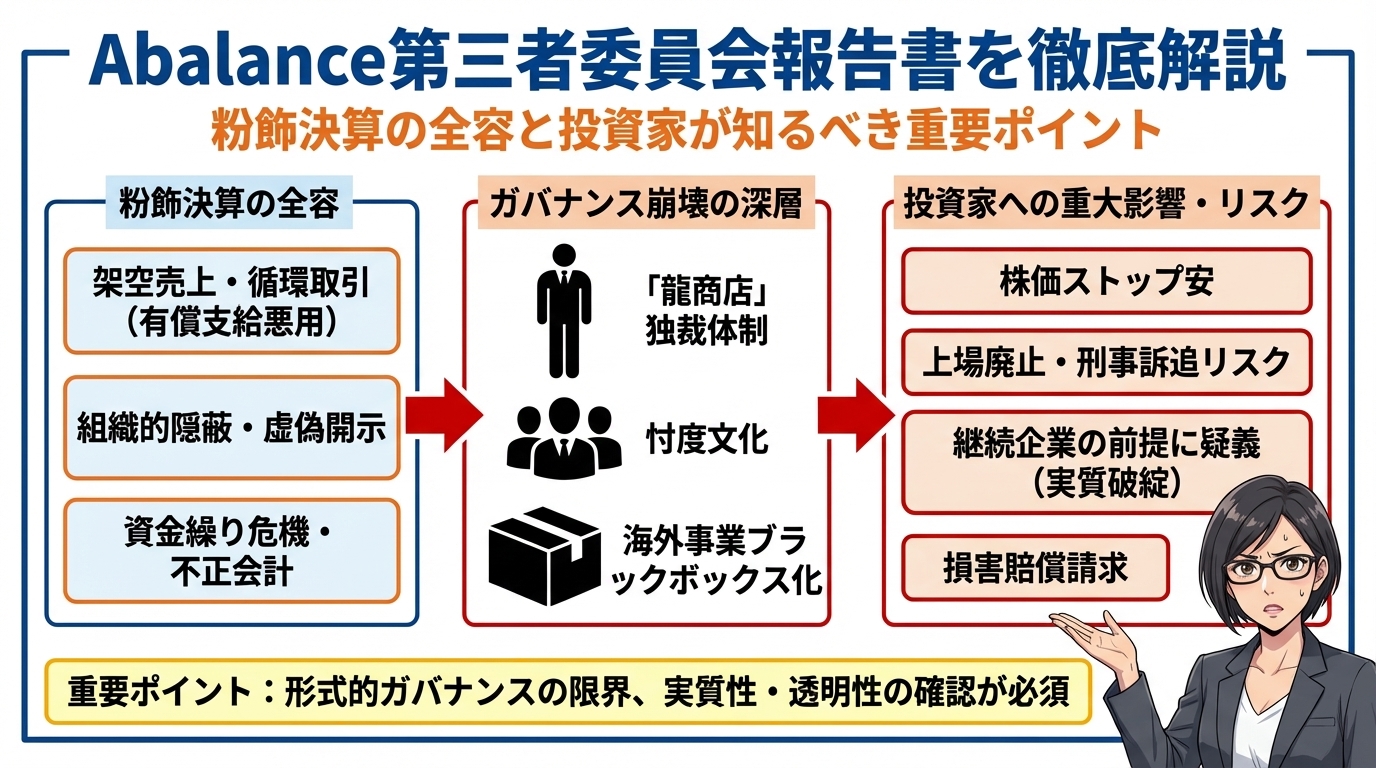

Abalance第三者委員会報告書を徹底解説|粉飾決算の全容と投資家が知るべき重要ポイント

## はじめに

2025年12月17日、太陽光発電事業を手がけるAbalance株式会社(東証スタンダード:3856)が公表した第三者委員会の調査報告書が、市場に大きな衝撃を与えました。報告書では、同社の会計処理が「意図的かつ組織的に行われた粉飾決算」であると断定され、翌18日には株価がストップ安を記録しています。

この記事では、上場企業で発生した重大なコーポレートガバナンス違反の実態について、報告書の内容を丁寧に読み解きながら、何が起きていたのか、なぜこのような事態に至ったのかを分かりやすく解説します。投資に関心をお持ちの方や、企業のガバナンス問題に興味のある方にとって、今回の事案から学べるポイントは少なくありません。

## 不正会計の実態:「有償支給取引」を悪用した売上操作

### 有償支給取引とは何か

まず、今回の不正の舞台となった 「有償支給取引」 について説明しましょう。これは製造業や建設業でよく使われる商習慣の一つです。

簡単に言うと、発注元の企業が材料を加工業者に有償で譲渡し、加工が終わったら買い戻すという仕組みです。Abalanceグループの中核子会社であるWWB(ワールドワイドベーシス)の場合、太陽光発電所を建設する際に、太陽光パネルを協力業者に渡して加工してもらい、後で回収するという流れでした。

ただし、会計のルールでは、材料を渡した時点では売上として計上してはいけません。なぜなら、最終的に自社で買い戻すことが決まっているため、実質的には「商品を販売した」とは言えないからです。

### WWBが行っていた不正な会計処理

ところがWWBは、この材料を業者に送った時点で 「売上」 として計上し、利益まで上乗せしていました。これは明らかな会計基準違反であり、架空の売上や利益を計上する粉飾決算に該当します。

報告書によれば、2023年6月期だけで **約21億円もの売上が取り消しを要する** 状態となりました。これは決して軽微な誤りではなく、会社の業績を根本から歪める重大な不正です。

### 不正を裏付ける証拠の数々

第三者委員会の調査では、不正を裏付ける様々な証拠が発見されました。

**書類の偽造や形式的な取り繕い** が行われていたことも判明しています。注文書や納品書に日付や品番が記載されていないなど、実際の取引というよりは、売上を作り出すために形だけ整えた痕跡が見られました。

さらに深刻なのは **循環取引** の存在です。WWBと業者の間で、同じ日にほぼ同額の請求書を出し合い、資金を行ったり来たりさせる「行って来い取引」が行われていました。また、当初は無償で材料を渡す契約だったものを、後から有償に書き換えた事例も確認されています。

## 組織ぐるみの隠蔽工作:「誤謬」という虚偽

### 当初の説明は嘘だった

Abalanceは2024年3月、この会計処理について「不正ではなく、経理部門の知識不足による誤謬(ミス)である」と発表していました。ところが第三者委員会の調査により、 **この発表自体が虚偽であった** ことが明らかになりました。

決定的な証拠となったのは、経営陣の間で交わされていたメールです。そこには次のような記載がありました。

「第三者委員会設置されると刑事事件に繋がり小菅(東京拘置所)が現実になります。勿論、上場廃止に。」

このメールから、経営陣が「不正と認めれば逮捕される・上場廃止になる」と明確に認識しながら、それを隠すために組織ぐるみで口裏合わせを行っていたことが分かります。

### 経理担当者の生々しい証言

経理担当者が部下に対して語った言葉も、調査の中で明らかになっています。

「有償支給の件は粉飾ですよ。でも不正だと即アウトだから、『みんなバカでした』で頑張るしかない」

この発言は、不正を認識しながらも、あくまで「知識不足によるミス」として押し通そうとする隠蔽工作の実態を端的に示しています。

### 虚偽開示の重大性

第三者委員会は、「誤謬」と偽って適時開示を行った行為について、金融商品取引法上の **「虚偽の風説の流布」** に該当する可能性があると指摘しています。これは投資家を欺く重大な犯罪行為であり、単なる会計ミスとは次元の異なる問題です。

## 不正の動機:火の車だった資金繰り

### WWBの厳しい経営実態

なぜこのような不正が行われたのでしょうか。報告書が描くWWBの姿は、「中核企業」という肩書きとは裏腹に、資金繰りに窮する自転車操業の企業でした。

Abalanceグループの売上構成を見ると、約95%は海外事業(主にベトナム)が占めており、国内事業はわずか5%に過ぎません。にもかかわらず、WWBは「日本国内における中核子会社」と位置づけられ、銀行から融資を引き出すために実態以上の業績を演出する必要があったのです。

2023年6月期の経常利益は、今回の不正な利益計上がなければ **「ほぼゼロ」に近い水準** だったと報告されています。銀行に対して業績が良いように見せかけ、融資を継続させることが、粉飾の最大の動機でした。

### 融資獲得のための請求書偽造

資金繰りの逼迫ぶりを示す別の事例も発覚しています。2021年7月、金融機関から16億円の融資を受ける際、実際の請求額は約1億円だったにもかかわらず、 **約6億1700万円の水増し請求書を作成** していました。

融資が実行された当日、その金額を業者に送金し、同日中に約5億1700万円を送り返させるという、露骨な資金還流が行われていたのです。これは融資条件を満たすための巧妙な偽装工作でした。

## ガバナンスの完全崩壊:「龍商店」と呼ばれた独裁体制

### A氏に集中した権限と忖度文化

不正の根本原因は、グループの実質的トップであるA氏(会長)の強大な影響力と、それに対する経営陣の無批判な服従にありました。

社内の多くの役職員が「Abalanceは龍さん(A氏)が作った」「この会社は龍商店である」と認識しており、資金、予算、人事の決定権をA氏が独占していました。A氏に批判的な意見を述べると、人事評価や給与で不利益を受けるという認識が社内に浸透し、誰もA氏に意見できない **「忖度文化」** が組織全体を支配していたのです。

### 第三者委員会への圧力

第三者委員会の調査中、A氏は中間報告直前の深夜に委員宛にメールを送信していました。その内容は「結論が意図的な不正であれば、私は決して納得できません」「結論ありきの調査だ」というものでした。

委員会はこれを、経営トップ自身がガバナンスや不正会計の基本概念を理解していない疑義を示すものとして、厳しく批判しています。調査の独立性を脅かす行為として、A氏の資質に対する重大な疑問符が突きつけられました。

### ブラックボックス化した海外事業

さらに深刻なのは、グループの稼ぎ頭である海外事業(売上の95%)が完全に **「ブラックボックス」** 化していた事実です。

経営陣へのヒアリングでは、「海外はブラックボックス」「A氏の周りはブラックボックス」という発言が複数確認されました。売上の大半を占める海外子会社(ベトナムのVSUN等)に対して、親会社として実効的な管理体制を構築できておらず、A氏や現地のキーマンを経由しなければ詳細を把握できない状態だったのです。

第三者委員会は、今回の調査範囲外である海外事業についても「看過しがたい深刻な問題」と強い懸念を示しています。

## その他の不正・不適切事例

### FIT認定取消の隠蔽とバックデート契約

WWBが保有する大和町太陽光発電所は、2024年10月に経済産業省から 「FIT認定」(固定価格買取制度の認定)の失効通知を受けました。これは収益性に直結する重大事項ですが、Abalanceはこれを適時開示しませんでした。

さらに、FIT認定を取り戻すため、 **日付を遡及(バックデート)した賃貸借契約書** を作成し、関係会社に1億円を支払うという、極めて危険な対応を行っていました。これは公的制度の信頼性を損なう行為として、重大な問題です。

### 会長への不透明な貸付

2025年4月、A氏はAbalanceの第三者割当増資に約1億5000万円を払い込みましたが、その直前に子会社WWBから **2億9000万円を個人的に借り入れていた** ことが判明しました。

つまり「子会社から借りた資金で親会社の増資に応じた」というマッチポンプの構図です。しかもこの貸付に関する取締役会は **実際には開催されておらず、議事録だけが作成されていました** 。A氏は返済期限を守らず、遅延損害金も請求されませんでした。これは会社資金の私物化に他なりません。

### 関連当事者取引の未開示

A氏の子息やベトナム事業のキーマンが関与する会社との取引(数億円規模)について、有価証券報告書への記載が漏れていました。これは投資家が利益相反リスクを判断するための重要情報であり、開示義務違反です。

## 第三者委員会が求めた「A氏の完全排除」

### 経営と資本の両面からの退出

第三者委員会は、再発防止策として **A氏の完全排除** を明確に求めています。

まず、A氏がグループ経営から速やかに退任することが必要です。しかしそれだけでは不十分です。A氏は筆頭株主(約24%保有)でもあるため、株主としての影響力も問題になります。

報告書では、第三者による株式買取や増資によって、A氏の株主としての支配力も低減・排除する必要があると指摘されています。

### 再生の条件

報告書は最後に、「A氏が経営と資本の両面から退かない限り、Abalanceの再生はあり得ない」と結論づけています。これは第三者委員会としては極めて強いメッセージであり、現経営体制に対する信頼が完全に失われていることを示しています。

## 今回の事案が示す重要なポイント

### 株価への影響と想定されるリスク

報告書公表翌日の12月18日、Abalance株はストップ安となりました。今後、以下のようなリスクが想定されます。

**過年度決算の訂正** が見込まれ、2023年6月期を含む複数期の決算が大幅な減益または赤字転落する可能性があります。粉飾の悪質性次第では、東証による **上場廃止措置** も視野に入ってきます。

また、虚偽記載や詐欺罪での経営陣の **刑事訴追** も現実的なリスクです。さらに、株主代表訴訟や損害賠償請求訴訟が提起される可能性もあります。

### 事業継続性への深刻な懸念

報告書は、Abalanceが「営業キャッシュフローが100億円以上のマイナス」「新たな資金調達が困難」「借金の一括返済を迫られている(実質破綻状態)」という危機的状況にあると指摘しています。

「継続企業の前提に関する重要事象」を有価証券報告書に記載すべき状況にあった可能性が高く、 **会社の存続自体が危ぶまれる** 状況です。

### ガバナンスの実質性が問われる

今回の事案が私たちに突きつけるのは、形式的なガバナンス体制だけでは不正を防げないという現実です。取締役会や監査役会が存在していても、実質的な牽制機能が働かなければ意味がありません。

特に、創業者や大株主が強大な権限を持つ企業では、経営陣や従業員が異論を唱えにくい文化が生まれやすく、不正の温床となりかねません。投資を検討する際には、形式的な体制だけでなく、実際に独立した意見が経営に反映される環境があるかどうかを見極めることが重要です。

### 海外事業の透明性確保の重要性

Abalanceのケースでは、売上の95%を占める海外事業がブラックボックス化していました。グローバル展開する企業が増える中、海外子会社の管理体制や透明性は、投資判断における重要なチェックポイントとなります。

親会社の経営陣が海外事業の実態を把握できていない企業は、同様のリスクを抱えている可能性があります。

## まとめ

Abalance社の第三者委員会報告書が明らかにしたのは、単なる会計不正を超えた、組織的な粉飾決算と経営者による会社の私物化の実態でした。「龍商店」と揶揄される独裁体制のもと、コンプライアンスは完全に崩壊し、投資家保護という上場企業の根本的責務が蔑ろにされていました。

第三者委員会が「A氏の排除なくして再生なし」と断じた事実は重く、企業の真の変革には経営トップの交代だけでなく、株主構成や企業文化の抜本的な見直しが必要であることを示しています。

今回の事案は、日本の資本市場にとって重大な警鐘です。形式的なガバナンス体制ではなく、実質的な牽制機能が働く企業文化の重要性を、改めて認識する契機としなければなりません。投資判断を行う際には、財務数値だけでなく、経営体制の実質性、海外事業の透明性、内部統制の有効性など、多角的な視点から企業を評価することが求められます。

※本記事は公開情報に基づく分析であり、特定の銘柄への投資を推奨するものではありません。

最新のコメント