米国家具業界の危機:関税で11社が破産、明暗を分ける要因とは

導入文

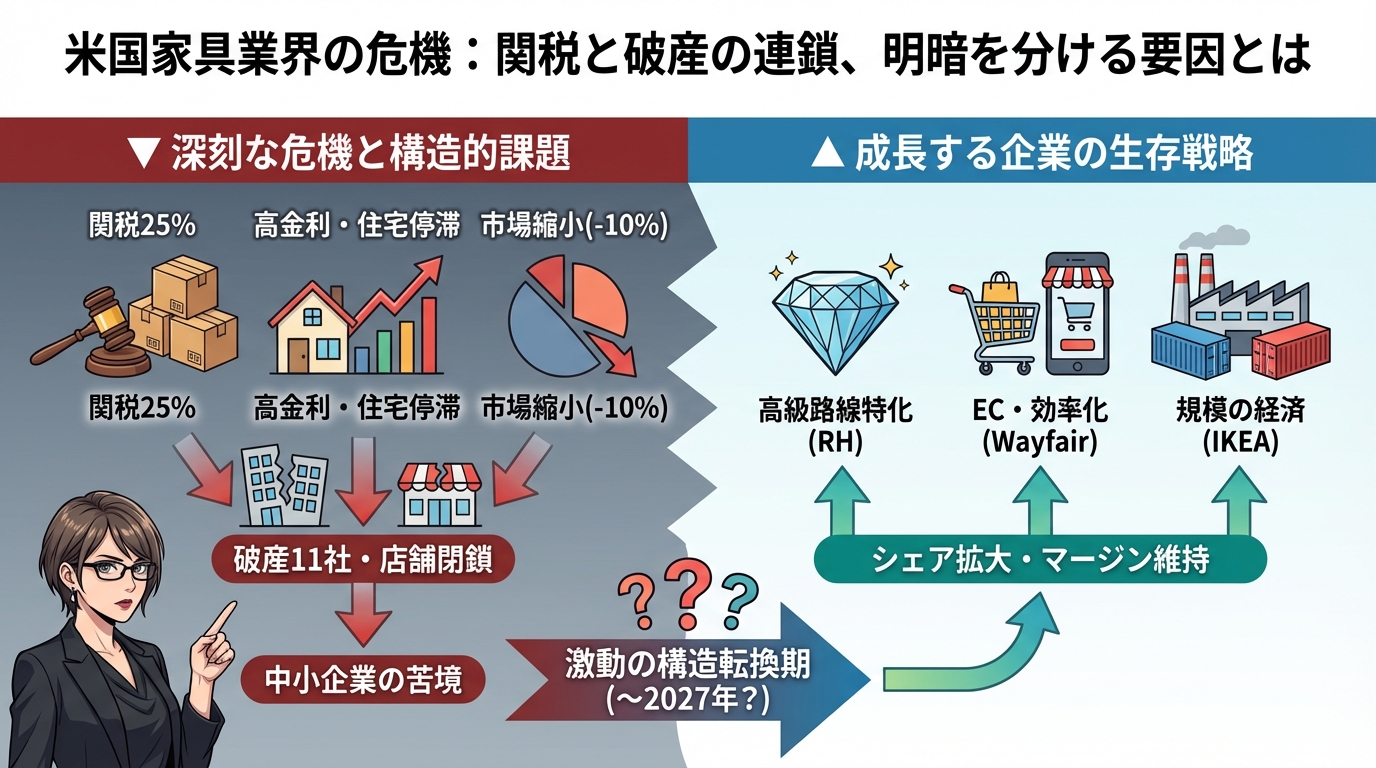

「また大手家具チェーンが破産申請」―こんなニュースを最近よく目にしませんか? 実は2026年2月現在、米国の家具業界では深刻な経営危機が広がっています。過去1年間で 少なくとも11社もの家具企業が連邦破産法を申請 し、その多くが事業停止に追い込まれているのです。

一体なぜ、こんなにも多くの企業が苦境に陥っているのでしょうか。そして、同じ業界でありながら利益を伸ばしている企業もあるのはなぜでしょうか。

この記事では、米国家具業界を襲っている「関税危機」の実態と、企業の明暗を分けている要因について、できるだけわかりやすく解説していきます。業界の構造変化を理解することで、今後のビジネス環境や消費トレンドを読み解くヒントが得られるはずです。

米国家具業界で今何が起きているのか

市場規模が3年で10%も縮小

米国の家具市場は、2021年をピークに急速に縮小しています。市場調査会社Euromonitorのデータによれば、ホームファニッシング小売市場は以下のように推移しました。

- 2021年ピーク:2,048億ドル(前年比+12.3%)

- 2022年:2,050億ドル(+0.1%)

- 2023年:1,964億ドル(-4.2%)

- 2024年:1,845億ドル(-6.1%)

わずか3年間で約200億ドル、つまり 10%もの市場縮小 が起きているのです。これは単なる景気の波ではなく、構造的な問題であることを示しています。

上位企業でさえ15%の売上減

業界専門誌「Furniture Today」が集計する上位100社の合計売上も厳しい状況です。

- 2022年:606億ドル

- 2023年:561億ドル(-7.4%)

- 2024年:516億ドル(-8.0%)

2年間で約90億ドル、率にして 15%もの減少 を記録しました。さらに注目すべきは、2024年において上位100社のうち、増収または横ばいだった企業はわずか25%で、 残りの75%が減収 だったという事実です。

店舗数は2,400店舗以上が閉鎖

上位100社の店舗数は2024年だけで2,400店舗以上も減少しました。これは主に、Big Lots、American Freight、Conn’s/Badcockの3社による約2,300店舗の閉鎖によるものですが、その規模の大きさには驚かされます。

街を歩いていて「あれ、あの家具店がなくなっている」と感じることが増えたとすれば、それは気のせいではないのです。

関税政策が業界に与えた深刻な影響

2025年秋に導入された25%の家具関税

家具業界を直撃している最大の要因が、2025年10月14日に施行された「家具関税」です。この関税は国家安全保障を理由とする「Section 232」に基づくもので、以下のような内容になっています。

- 基本税率:25% (木製家具の張地ソファ、キッチンキャビネット、洗面台など)

- 国別に差異あり :EU、日本、英国は交渉により10〜15%に軽減

- 中国からの輸入 :既存の関税に上乗せされ、実質的に最大70%の税率に

もともと家具は海外から輸入されるものが多く、この関税は業界全体に大きな打撃となりました。特に、中小企業にとっては致命的だったのです。

不確実性という「見えないコスト」

さらに厄介なのは、関税政策の「予測不可能性」です。当初、この関税は2026年1月に50%へ引き上げられる予定でしたが、2027年まで延期されました。しかし、いつ変更されるかわからない状況では、企業は長期的な計画を立てることができません。

業界団体「Home Furnishings Association」のピーター・セラン CEOは次のように語っています。

「ビジネス管理を困難にしている最大の要因は、予測不可能性です。誰も今、計画に投資できません。関税戦略が安定していないからです」

家具は生産リードタイムが数ヶ月かかるため、発注した時点と納品時点で関税率が変わってしまうリスクがあります。こうした不確実性が、企業の経営判断を凍結させているのです。

輸入元の実態

2025年第1〜3四半期の家具輸入元を見てみましょう。

- ベトナム:80.8億ドル(最大)

- 中国:51.1億ドル(第2位)

- メキシコ:16.5億ドル

- カナダ:12.8億ドル

- インドネシア:10.5億ドル

近年、中国からベトナムへのサプライチェーン移転が進んでいますが、ベトナムも一時期145%という非常に高い関税の対象となったことがあります。調達先を多様化するには時間とコストがかかり、簡単には対応できないのが実情です。

破産に追い込まれた主要企業たち

7社が破産申請または廃業

2024年初頭から2025年にかけて、主要な家具企業が次々と破産申請や廃業に追い込まれました。ここでは代表的な事例をご紹介します。

Big Lots(ビッグロッツ)

2024年9月に破産申請した「Big Lots」は、2023年時点で売上10.86億ドル、1,392店舗を展開していた大手ディスカウントチェーンです。負債額は10〜100億ドルに上りました。

その後、Gordon Brothersに買収され、現在はVariety Wholesalersが200店舗超を運営再開していますが、かつての規模には遠く及びません。

American Freight(アメリカン・フレイト)

2024年11月には、売上4.45億ドル、376店舗を展開していた「American Freight」が親会社のFranchise Groupの破綻に巻き込まれました。現在、約60店舗が新しいオーナーやライセンシーの下で再開していますが、大幅な規模縮小となっています。

At Home(アット・ホーム)

2025年6月には、2024年時点で売上5.78億ドル、250店舗を展開していた「At Home」が破産申請しました。負債額は10〜100億ドルです。2025年10月にRedwood Capitalなどの下で再建が完了しましたが、店舗数は大幅に削減されました。

American Signature Inc.(アメリカン・シグネチャー)

2025年11月には、売上10.68億ドル、125店舗を展開していた「American Signature Inc.」が破産申請しました。負債額は5〜10億ドルで、33店舗の閉鎖と本社閉鎖も予定されています。

その他の破産企業

- The RoomPlace (2024年2月):売上1.83億ドル、31店舗。破産後、ECコマースモデルに転換

- Conn’s HomePlus/Badcock (2024年7月):売上3.9億ドル、553店舗。完全清算

- Sam Levitz Furniture (2024年10月):売上0.84億ドル、6店舗。71年の歴史に幕

これら7社の合計だけで、売上約38億ドル、店舗数1,600店超、雇用数万人規模に相当します。

一方で成長を続ける大手企業の戦略

Restoration Hardware(RH):高級路線で成功

破産企業が相次ぐ一方で、好調な業績を維持している企業もあります。その筆頭が高級家具ブランド「Restoration Hardware(RH)」です。

2025年11月期までの9ヶ月間で、RHは 売上を10%成長 させ、営業マージンも拡大しています。株価も2025年4月以降、2026年2月10日時点で +182% という驚異的な上昇を記録しました。

RHが成功している理由は、高級セグメントに特化していることです。富裕層の顧客は関税によるコスト増を価格に転嫁されても購入を続けるため、利益率を維持できているのです。

Williams-Sonoma:多ブランド戦略の強み

「Pottery Barn」や「West Elm」などのブランドを展開する「Williams-Sonoma」も好調です。2025年第3四半期は売上が +4%成長 し、営業マージンは17.0%を維持しました。

Williams-Sonomaの強みは、複数ブランドを持つ多角化戦略と、製造から販売までを自社で行う「垂直統合モデル」です。これにより、関税の影響を吸収しやすく、マージンを守ることができています。

株価も2025年4月以降、2026年2月10日時点で +37% 上昇しています。

Wayfair:ECモデルの効率性

オンライン家具販売大手の「Wayfair」は、2025年通期で売上約120億ドル規模、 +5.1%の成長 を達成しました。特に米国セグメントは +7.4%の成長 と好調です。

完全なECモデルであるWayfairは、実店舗を持たないため固定費が低く、在庫リスクも抑えられています。また、AIを活用した購買体験の改善にも取り組んでおり、純損失も1.16億ドルまで縮小してきています。

株価は2025年4月以降、2026年2月10日時点で-12%と下落していますが、2025年第4四半期決算(2026年2月19日発表)では好感触が得られました。

IKEA:規模の経済で価格据え置き

非上場企業ですが、スウェーデン発の「IKEA」も注目に値します。2025年度、IKEAは売上をほぼ横ばいに保ちながら、 価格をほぼ据え置き ました。

グローバルな調達網と圧倒的な規模の経済により、関税環境下でも価格競争力を維持できているのです。中小競合が退出する中、IKEAは着実に市場シェアを拡大しています。

中小企業が直面する構造的な課題

「規模の不経済」という現実

市場調査会社GlobalDataのニール・サンダース氏は、中小企業の苦境について次のように指摘しています。

「小規模企業は深いポケット(潤沢な資金)を持たず、規模の経済もなく、調達元を急に変更できる大規模調達チームもありません」

具体的には、以下のような不利な点があります。

調達力の不足 :大手企業は複数の国から調達したり、大量購入による価格交渉力を持っていますが、中小企業にはそれができません。

在庫リスク :関税率が変動すると在庫の価値も変動し、資金繰りが悪化します。特に数ヶ月先の在庫を抱える家具業界では深刻です。

価格転嫁の困難 :大手は顧客基盤が広く、ある程度の値上げを吸収できますが、中小企業は限られた顧客に依存しているため、値上げが即座に売上減に直結します。

資金調達の厳しさ :銀行からの融資条件が厳しく、運転資金不足に陥りやすくなっています。

実例:East Coast Innovators社の苦悩

ペンシルベニア州の家具メーカー「East Coast Innovators」の経営者、ジョセフ・コッツァ氏の証言は、中小企業の苦境を象徴しています。

同社はMacy’sやRaymour & Flaniganなどの大手に供給していましたが、関税対応で 15〜18%の値上げ を実施せざるを得ませんでした。その結果、ホリデーシーズンの需要が激減してしまったのです。

コスト削減のため、フィラデルフィアからノースカロライナへの移転も検討しているといいます。コッツァ氏は次のように語っています。

「良い会社で、良い賃金を払っているのに、ペナルティを受けている。不公平だ」

この言葉には、真面目に事業を営んできた経営者の無念さがにじみ出ています。

業界を取り巻くマクロ経済の逆風

住宅市場の停滞が家具需要を直撃

家具業界にとって、住宅市場の動向は極めて重要です。新しい家を買った人は家具も新調するため、住宅販売と家具需要は密接に連動しているからです。

しかし、住宅市場は厳しい状況が続いています。住宅ローン金利は2020〜2021年には3%台の歴史的低水準でしたが、2022年以降は急上昇し、一時は7%を超えました。2026年の予測でも平均6.18%と高止まりが見込まれています。

高金利により、新規住宅購入は減少しています。また、「ロックイン効果」と呼ばれる現象も起きています。これは、低金利で住宅ローンを組んだ既存の住宅所有者が、高金利で借り換えたくないために買い替えを控える現象です。

J.P. Morganの予測によれば、2026年の住宅価格は横ばい、販売件数もわずかな改善にとどまる見込みです。住宅市場が本格的に回復するのは2027年以降と見られており、それまで家具需要も低迷が続くでしょう。

インフレと消費者心理の変化

2022〜2023年の高インフレにより、消費者の実質所得は減少しました。生活必需品の価格が上がる中、家具のような「大型で裁量的な支出」は後回しにされやすくなっています。

また、消費者の価値観も変化しています。特に若い世代では、「モノより経験」という傾向が強まっており、旅行や外食など体験への支出を優先する人が増えています。

2024年の大統領選挙の不確実性も、大きな購入決定を遅らせる要因となりました。「様子を見よう」という心理が働いたのです。

最高裁判決の影響は?

2026年2月21日、米国最高裁判所は「IEEPA(国際緊急経済権限法)に基づく相互関税」の合憲性について判決を下す予定です。

ただし、この判決は家具業界に直接的な影響を与えない可能性が高いことに注意が必要です。なぜなら、家具関税は「Section 232」という別の法的根拠に基づいているからです。

むしろ、判決の内容によっては政策の不透明性がさらに増し、企業の経営環境がより困難になるリスクもあります。

業界の今後はどうなるのか

構造変化の加速が予想される

2026年から2027年にかけて、家具業界ではさらなる構造変化が予想されます。

破産の連鎖継続 :2026年にもさらに5〜10社の中堅企業が破綻する可能性があります。

M&A(企業買収・合併)の活性化 :大手企業による中小企業の買収が進み、店舗ネットワークや顧客リストの取得が活発化するでしょう。

チャネルシフト :実店舗からオンライン販売への移行が加速します。残る実店舗は「体験型」へと変化していくでしょう。

価格の二極化 :高級路線(RHなど)と低価格路線(IKEAやWayfairなど)が成長し、中間層のブランドは縮小していきます。

製造拠点の移転は長期トレンド

調達先の変化も進行中です。

- 中国依存度の低下 :継続的に進行

- 東南アジアへの分散 :ベトナム、インドネシア、インドへ

- メキシコの台頭 :USMCA(米国・メキシコ・カナダ協定)を活用した製造が増加する可能性

- 米国内製造 :人件費が高いため、競争力を持つのは限定的

ただし、こうした調達先の移転には数年単位の時間がかかります。短期的には関税の影響を吸収しきれない企業が多いのが実情です。

2027年が転換点になる可能性

多くの専門家は、2027年が業界の転換点になると見ています。

楽観的なシナリオでは、住宅ローン金利が6%を割り込み、住宅市場が回復し始めます。関税政策も安定化し(新政権の誕生または政策転換)、在庫調整も完了して需要が回復に転じる、というストーリーです。

一方、悲観的なシナリオでは、2027年に予定通り関税が50%に引き上げられ、住宅市場の低迷も継続し、さらなる業界再編と雇用喪失が起こる、という展開もあり得ます。

現実的には、2026年は「調整の年」となり、2027年から緩やかな回復が始まる、というのが中間的な見方です。

結論:業界の構造転換期を理解する

米国家具業界は今、 100年に一度級の構造転換期 を迎えています。関税、金利、消費者行動の変化という「三重苦」が、特に中小企業を直撃しています。

一方で、規模の経済を持つ大手企業や、高級セグメントに特化した企業、効率的なECモデルを持つ企業は、むしろ市場シェアを拡大する機会を得ています。

この業界で起きていることは、家具業界に限った話ではありません。グローバル化と保護主義の綱引き、テクノロジーによる流通革命、消費者価値観の変化など、現代のビジネス環境を象徴する要素が凝縮されているのです。

今後数年間、私たちは「淘汰」と「再生」のダイナミックなプロセスを目撃することになるでしょう。破綻する企業がある一方で、新しいビジネスモデルで成功する企業も現れるはずです。

消費者として、ビジネスパーソンとして、あるいは経済に関心を持つ一人として、この歴史的な転換期を注意深く見守っていく価値は十分にあります。

「危機の中にこそ、次の時代を読み解くヒントがある」―そう考えれば、今起きている変化も、より深く理解できるのではないでしょうか。

最新のコメント